Tasas históricamente bajas: ¿Conviene tomar o repactar un crédito hipotecario?

El Banco Central tomó la decisión de bajar la tasa de interés nominal en medio punto porcentual (2,5%). Esta modificación significa el mayor recorte desde junio de 2009, escenario de crisis mundial.

Banco Central de Chile publicó comunicado de la Reunión de Política Monetaria #RPM de junio2019 https://t.co/dH1qjNm08j pic.twitter.com/GXMw6gXqwJ

— Banco Central de Chile (@bcentralchile) June 7, 2019

Distintas fuentes informan que influyó en el cambio la evolución del escenario macroeconómico externo, más específicamente la guerra comercial entre China y Estados Unidos que significó que empresas estratégicas chinas perdieran posición en el mercado, debido a una ampliación de las barreras comerciales. En tanto, el Banco Central admite que las expectativas económicas mundiales son pesimistas y que eso conlleva caídas en la apreciación de los activos, con caídas en las bolsas y bajas tasas de interés de largo plazo, esto también generó una apreciación del dólar y una disminución del valor de las materias premias.

Por lo pronto el Banco Central indica que la minuta de la reunión de Política Monetaria será pública el día lunes 24 de junio, fecha en qué podremos conocer con más detalle qué motivó a bajar nuevamente la tasa de interés.

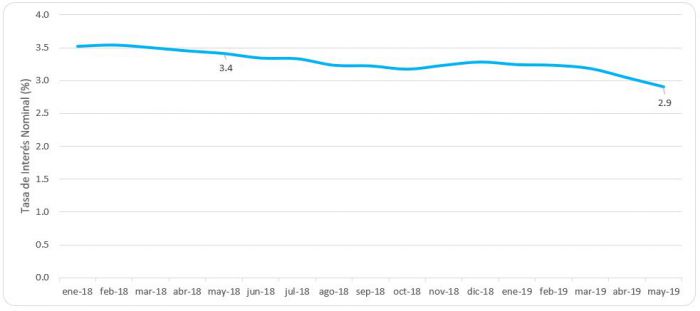

Si analizamos el contexto de esta tasa en términos de créditos hipotecarios, esta ha ido a la baja desde hace ya más de un año y todos los expertos concuerdan en que este sería el mejor momento para la adquisición de un crédito a largo plazo. Lamentablemente no sabemos que podría llegar a pasar en el futuro, por lo que no sabemos si esta subirá o seguirá en declive como lo ha hecho durante este último tiempo (ver gráfico).

Si esta situación la extrapolamos a la acción de tomar un crédito hipotecario, la diferencia es importante con respecto a la situación del año anterior. Por ejemplo, si tomamos como referencia un crédito de 2.400 UF por 20 años, tomando como referencia la tasa anterior publicada en mayo de 2018 (3,4%), el dividendo ascendería a unos $386.870, mientras que con la actual tasa de 2.5% de interés, el mismo dividendo bajaría a unos $356.715, una diferencia de $30.155 mensuales. Si llevamos este cálculo mes a mes por los 20 años que dura el crédito, esto significaría un ahorro de unos $7.237.200.

Ahora bien, la pregunta a responder es si conviene o no tomar un crédito hipotecario en este momento. La respuesta definitivamente es si, y que ojalá durante este año, ya que no es posible visualizar si esta tasa volverá a subir. Ahora bien, si quieres repactar tu crédito hipotecario, debes fijarte que la tasa sea más baja de lo que negociaste en un principio, y si es así también te recomendamos tomar nuevas y mejores condiciones.

Desde TOCTOC.com empujamos la idea que si estás en proceso de compra, no existe un mejor momento para hacerlo, sobre todo pensando que el mismo escenario se vivió hace 10 años. Es importante entender las oportunidades en base a una reactivación económica del país.

Recuerda siempre visitar TOCTOC.com para siempre tener un asesor al momento de buscar una propiedad. Además, sé parte de nuestras redes sociales en Facebook, Instagram, Twitter, YouTube y LinkedIn.